資産運用スキル【どんな投資よりも自己投資が重要な理由とは!?】

自己投資に迷っている人「最近、色んな人が読書やスクールの学びに投資すべきと言うけど、自己投資ってそんなに重要なの?正直、日々の生活費でいっぱいいっぱいだし、できるだけ無駄な出費は避けたいんだよな。。。」

そんな悩みを持つ方向けの記事です。

何を隠そう、20代の僕の姿です。

正直、これまで生活費や奨学金の返済に充て、投資や学びを意識したことは全くありませんでした。

30代になり、ようやくお金の使い方や意識を変えたので、考えた方をアウトプットしていきます。

前回の記事では、基本的な資産運用についての考え方についてお話しましたが、今回は投資における最初のステップである「自己投資」の重要性ついて深掘りしていきます。

【貯金するほど貧乏になる!?】資産運用の考え方を学ぼう

「資産運用をしたいけど、どんなマインドで始めたらいいのだろう。具体的な思考法やステップも知りたいな。」そんな疑問を持つ方向けの記事です。正直、僕は20代のほとんどを600万円近くの奨学金返済に追われ、まともに資産運用を考える余裕はありませんでした。返済が完了した今、同じ悩みを持つ方に向け有益な情報をシェアしていきます。

今回は「資産運用スキル」の考え方をもとに、わかりやすく解説していきます。

もくじ

- 投資をするために重要な指標とは?

- 投資は早い方がいいはウソ!?

- まずは自己投資が重要な理由

それでは、早速学んでいきましょう!

投資をするために重要な指標とは?

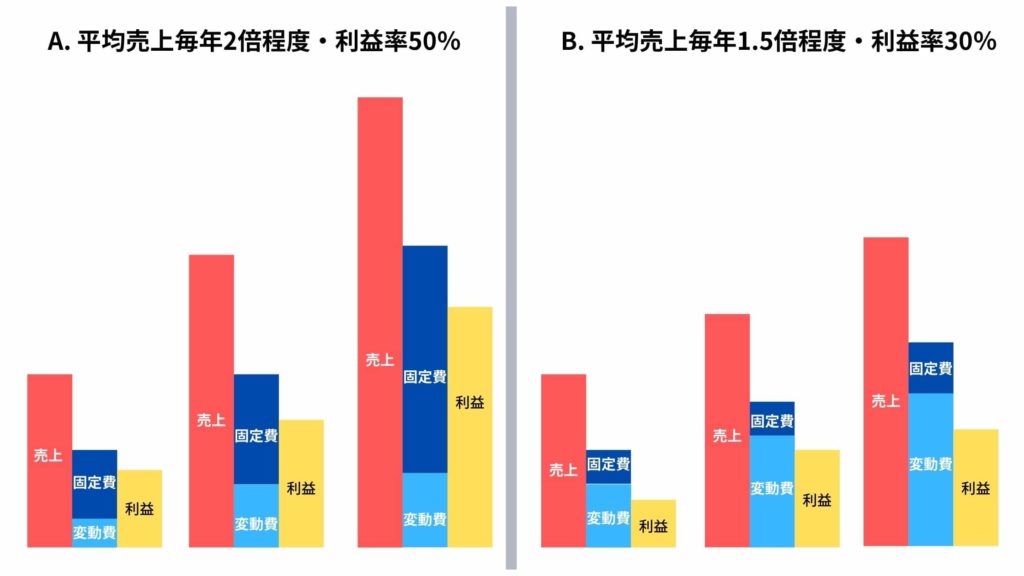

いきなりですが、みなさんが投資家だとして、以下のどちらの会社に投資をしようと思いますか?

一見、売り上げの大きいAの方が、良さげに見えますよね?

ただ、ここで重要なポイントが「固定費」の大きさ。

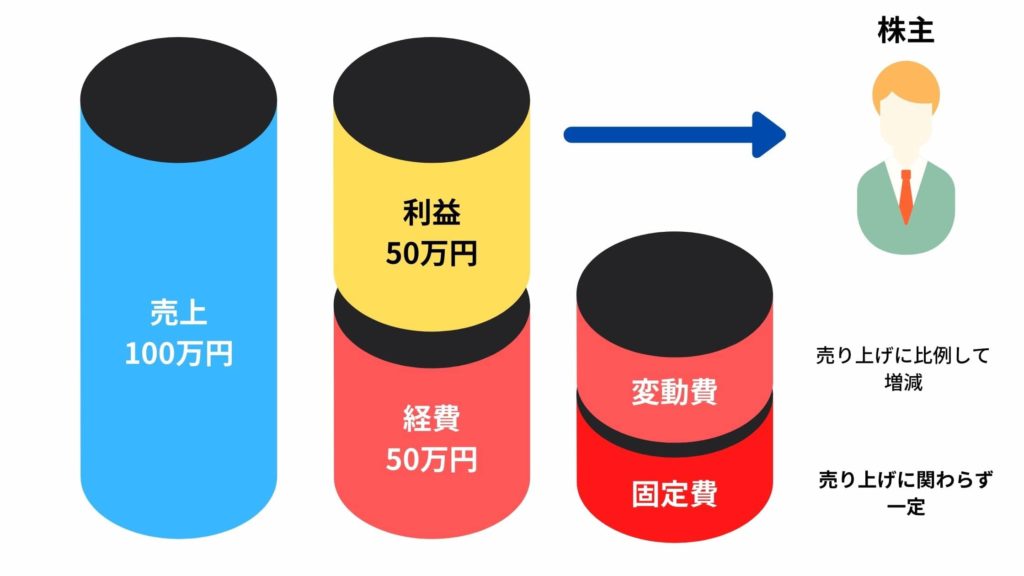

株式投資であれば、会社の残した利益から、株主である投資家へ利益の一部が配当として分配される仕組みです。

経費の内訳

- 変動費:売り上げに比例して増減(例:仕入れ、業務委託費、開発費など)

- 固定費:売り上げに関わらず一定(例:人件費、家賃、固定額の契約など)

ということは、当然ながら、従業員の給料や家賃などの固定費が少ない方が利益は多くなりますよね。

なので、売上が高いからと言って、必ずしも自分にリターンがあるわけではないということを理解しておかなければいけません。

では、その上でもう一度、どちらの会社に投資をすべきなのか、考えてみましょう。

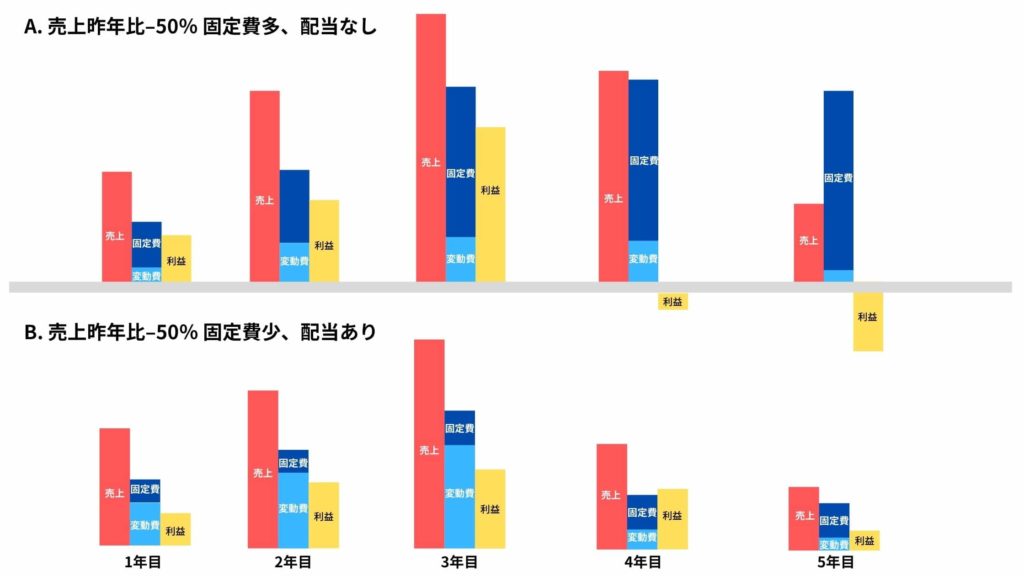

Aの方では、4、5年目に売上が2倍近く下がってしまい、利益はマイナスの状態です。

これでは、株主への利益還元どころではないですよね。

一方でBの会社は「固定費」が少ないので、売上が下がったとしても利益が確保できてますよね。

つまり、ビジネスにおいては

こちらの方が重要であり、売り上げや年商に惑わされない判断軸がとても重要。

結論、こういった指標が理解できていないと、いくら投資を始めたとしてもいつまでも資産が積み上がらないのです。

投資は早い方がいいはウソ!?

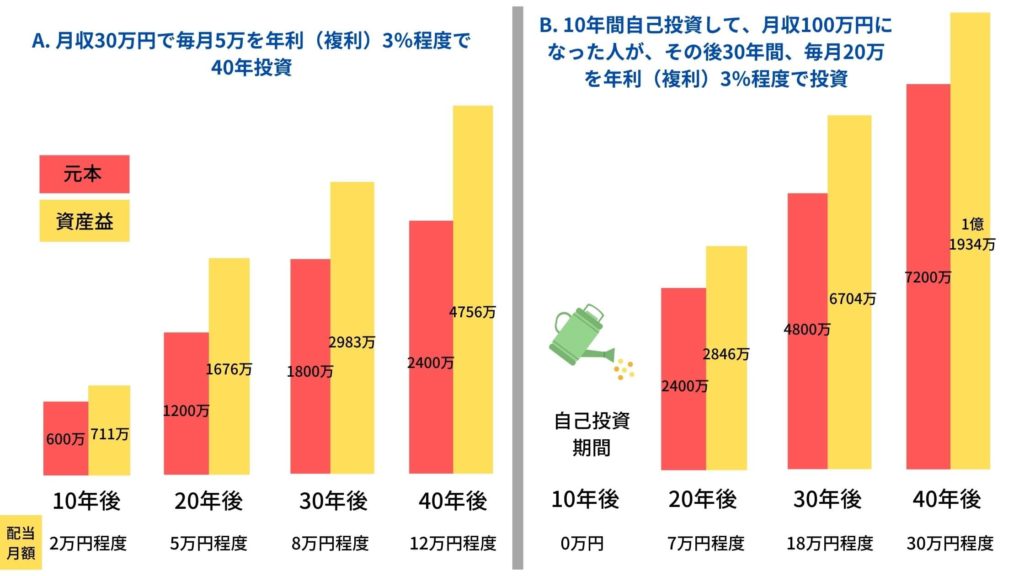

とはいえ、投資は焦ってするべきではなく、むしろ若いうちに自己投資をじっくりした方が、最終的なリターンは大きくなります。

よくファイナンシャルプランナーや銀行員が、「投資は早い方が良い!」と言いますが、一度冷静になりましょう。

例えば、毎月5万円程度を年利3%で運用したとすると、40年後にようやく毎月12万円程度のリターンになります。

一方で、Bの10年間自己投資でスキルを上げ、月収100万円になった人が、30年間で毎月20万円を年利3%程度で運用した場合、毎月30万円程度の配当リターンが受け取れます。

月30万円の配当なら、普通に暮らすには困らないですよね。

なので、投資は必ずしも早ければ良いというものではなく、自己投資でしっかりとした基礎を学んだ方が、最終的に大きなリターンを得られるということなのです。

まずは自己投資が重要な理由

では、具体的にどんなものに自己投資をしたら良いのでしょうか?

- 体験への投資:ちょっと良いお店でご飯を食べたり、ホテルに泊まってみる

- 趣味への投資:英会話やアートなど、自分のスキルや感性を磨く趣味

- モノへの投資:パソコンやスマホなどガジェットなど

- 知識・ノウハウへの投資:本やオンラインスクールなど学びに直結するもの

- 技能・スキルへの投資:プログラミングや動画制作のスクールなど

- 人間関係への投資:他業界などで活躍してる人との飲み会やパーティーなど

こういったものには、お金を惜しまずに投資していくべきです。

なぜなら、将来的に知識やスキルとして自分の身になり、そこからお金が生まれるようになるからです。

僕も実際に、学生時代にアルバイトで稼いだお金は、全て海外での留学や旅に使ったことで働ける国の選択肢を広げることができました。

現在はオンラインスクールでビジネスを学びアウトプットすることで、少しずつ収入に幅を広げることができています。

とはいえ、なぜ若いうちに自己投資を加速させなければいけないのか?

もう少しマクロの視点で見てみましょう。

リストラ&年金問題

みなさんご存知のとおり、今後数年でサラリーマンの大リストラ時代が来ると言われています。

サラリーマンの大リストラ時代を生き抜く【日本人よ、危機感を持て】

サラリーマンの大リストラ時代が来るらしい。将来が不安だけど、何をしたらいいのかわからない。そんな悩みを持っている方向けの記事です。東南アジアで働く僕が、客観的に見る日本の状況、そして今実際に起きていること事実をもとに、どんなマインドセットを持つべきか、どんなことを学んでいくべきか解説していきます。

一方で、人生100年時代と言われる中で、年金の受給年齢は70歳に引き上げられています。

ぶっちゃけ、企業は生産性のない年寄りはなるべく早くやめて貰いたいと思うのに対し、企業は国から定年の引き上げと終身雇用を義務付けの圧力をかけられている状況。

つまり、国と企業の間で責任のなすりつけ合いが行われているのです。

そういった現状で、自分を守れるのは自分自身だけ。

麻生大臣の「老後2000万円不足発言」が話題となったように、いかに若いうちにお金を作り出し、配当で生活していけるかがポイントになるのです。

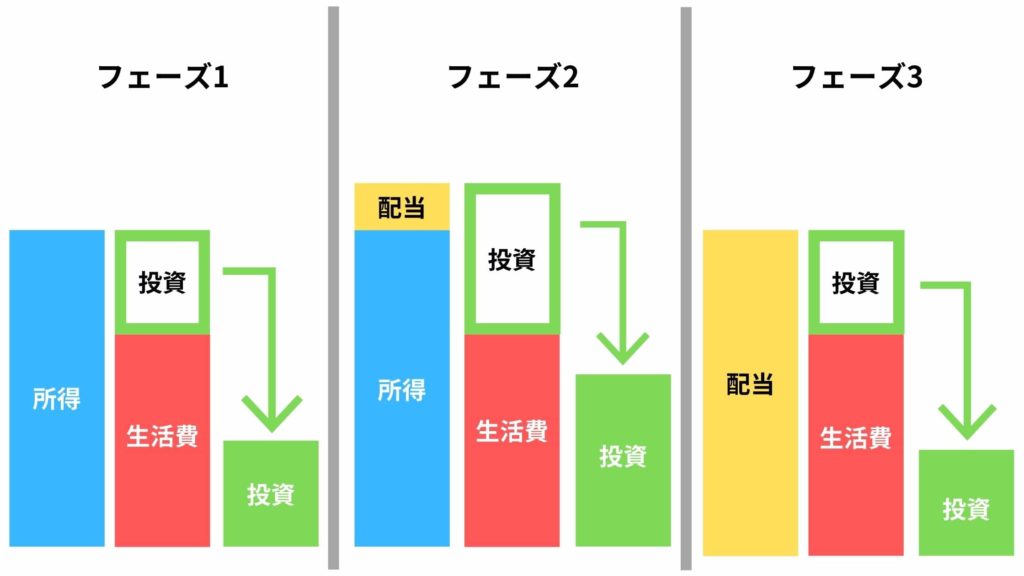

そのためにも、フェーズ1をいかに加速させ、投資でリターンを受け取っていけるかが最大のカギを握ります。

例えば、上記の図の通り、毎月30万円の安定配当を目指すのであれば、最低1.2億円を投資に回す必要があります。

つまり、20代、30代でどれだけ自己投資をしてスキルと所得を上げ、投資でお金を膨らせることができるかによって、今後の人生を大きく左右すると言っても過言ではないのです。

今後、少子高齢化で、年収400万円程度の中間層が消え、年収200万円以下と600万円以上のどちらかに二分化されると言われています。

だからこそ、生き残るためには、経験やスキルに繋がるものには投資を惜しまずに、お金を使っていくべきなのです。

みなさんも、これを機にお金の使い方を見直し、将来を見据えた自己投資を始めてみてはいかがでしょうか?

人気記事サラリーマンの大リストラ時代を生き抜く【日本人よ、危機感を持て】