【2021年もブームが続く?】SPACって何?【米国株投資】

SPACについて知りたい人「最近、米国市場でよく聞くSPACって一体何?裏口上場とか言われるけど、投資して大丈夫なの?」

こんにちは、旅リーマンのZuminです。

今回は、そんな疑問を持つ方向けの記事です。

この記事を書いている僕は、買収前のSPAC銘柄をいくつか買っていたこともあり、SPAC銘柄には注目しています。

最近、米国株投資をしている投資家の間で、良くも悪くも話題になるSPAC(特別買収目的会社)について、解説していきます。

もくじ

- SPACって何?

- SPACのメリット・デメリット

- SPAC上場のブームは続く?

SPACって何?

SPACとは、Special Purpose Acquisition Companyの略で、日本語では特別買収目的会社と言われています。

中身がない空箱の会社であることから、別名:ブランクチェックカンパニー(白字小切手会社)とも呼ばれます。

SPACが取引所で上場承認された段階では、実態のない会社ですが、投資家からのキャッシュが信託されている箱であるため、株価が10ドルを下回ることは基本的にありません。

ちなみに、なぜ1株10ドルなのか?は諸説ありますが、会計処理の簡単さから、伝統的にそう決まっているとのこと。

SPACによるIPOの仕組み

SPACによるIPOの仕組みとしては、おおまかに以下の流れとなります。

- ① 設立者が事業を行わない会社を自己資本で設立

- ② 次に投資家から資金を集め、上場を申請

- ③ 買収したい未上場企業を選定し、投資家の承認を得る

- ④ 承認獲得後、買収された側の事業会社が存続会社となり、上場会社となる

- ⑤ 買収完了後、ティッカーシンボルは存続会社のものに変更される

もっと分かりやすく、Opendoorを買収することになったIPOBというSPACの例で説明していきます。

- 2020/7/17: ベンチャーキャピタルのSocial Capital HedosophiaによってIPOBが設立、NASDAQに上場される

- 2020/9月ごろ: IPOBでOpendoorという不動産のオンラインプラットフォームを提供する会社を買収するという噂が流れ始める

- 2020/9/15: 10ドル付近だった株価が17ドルまで急に跳ね上がる

- 2020/12/17: IPOBの株主によるOpendoorの買収案が64.7%の賛成で可決、承認される

- 2020/12/21: IPOBがOpendoorに吸収合併され、ティッカーがIPOBからOPENに変更、株価29ドルを付けた

通常、何年もかけて行われるIPOの手続きが、わずか数ヶ月で完了していることが分かりますね。

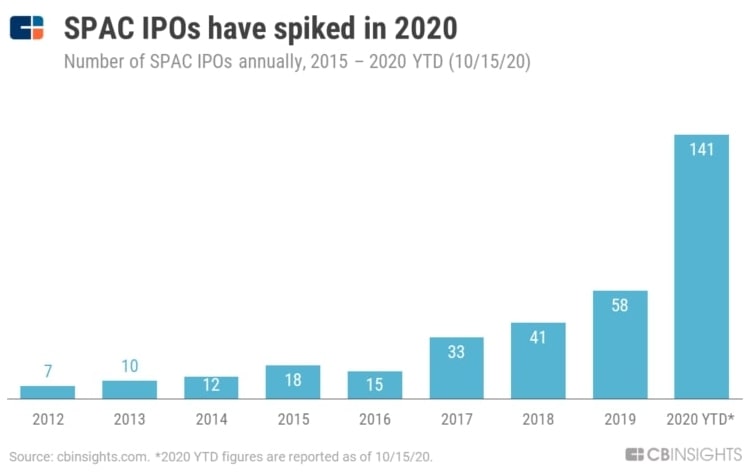

こうしたスピード感から、近年は著名な投資家やクレディ・スイス、ゴールドマンサックスなどの大手の投資銀行が参加。

信用度も上がったことで、SPACを利用したIPOは加速度的に増え、2020年には141社がIPOされました。

SPACのメリット・デメリット

ここでは、SPACのメリットとデメリットを「買収される側の企業」と「我々のような個人投資家」両者の目線で、いくつか挙げていきたいと思います。

メリット

- 大きな資金調達が可能

- 短期間でIPOできる

- 未公開株に投資できる

- 投資家の保護規定

大きな資金調達が可能

SPACで買収される企業側のメリットの1つとしては、IPOにより短期間でまとまった金額の資金を調達できること。

例えば、直近のSPAC上場時の調達金額を見ていきましょう。

| 合併上場日 | SPACティッカー | 合併会社 | 時価総額 |

| 2019/10/28 | IPOA | ヴァージン・ギャラクティック(SPCE) | 23億ドル(約2400億円) |

| 2020/6/4 | VTIQ | ニコラ(NKLA) | 120億ドル(約1.3兆円) |

| 2020/12/3 | GMHI GMHIU GMHIW | ルミナー・テクノロジーズ(LAZR) | 24億ドル(約2500億円) |

一夜にして創業者がビリオネアになるような案件が続いており、過熱感さえ感じます。

短期間でIPOできる

通常、最短でも1.5~3年の準備期間が必要な米国でのIPOプロセスですが、上述のIPOBのように株主の承認が取れれば、数日で名前を変えマーケットに乗ることができます。

これにより、多くの時間とコストを削減でき、より事業の成長にリソースを割くという選択を取る企業が増えたと考えられます。

そのため、2020年は既存のIPOでは審査に通らないであろうスタートアップ企業が、比較的早い段階で上場するケースが増える結果となりました。

未公開株に投資できる

SPACへの投資は、我々のような個人投資家にもメリットをもたらします。

通常、ベンチャーキャピタルのような機関投資家しか投資できないような、未公開の有望スタートアップ企業に早くから、かつ少額(1株10ドル前後)から投資することができます。

そのため、短期間で大きなリターンをあげられる可能性が高くなります。

投資家の保護規定

ちなみに、SPACへの投資のリスクですが、投資家保護規定というルールが定められており、万が一、未公開企業の買収が失敗した場合、投資した金額のほとんどが返還されるようになっています。

かつて、SPACは不正の温床とされ、以下のようなトラブルが多発していました。

- SPAC設立者の資金が入った会社を高額買収する

- 投資家から集めた資金を乱用する

- 買収の噂を流し、株価を吊り上げ高額で売り抜ける

このことから、現在は投資家から集めたお金の9割は信託という形で保全され、残り1割を運転資金へ回す。

買収が失敗に終わった場合は、利息をつけて資金返還するという厳しいルールが設定され、投資家が守られるようになりました。

デメリット

- 短期間で買収を完了する必要がある

- 投資家に対する開示情報が少ない

短期間で買収を完了する必要がある

こちらは、SPAC設立側のデメリットですが、以下のようなルールが定められています。

そのため、SPAC企業は上場から2年という縛りの中で急いで買収を成立させる必要があり、買収される企業側に価格を吊り上げられた場合、交渉が決裂する可能性もあります。

SPAC側に有利な条件でディールを進められるかどうかは、SPAC設立者の交渉力やスキルに大きく左右されることになります。

投資家に対する開示情報が少ない

一方の投資家目線のデメリットは、投資家に対する開示情報が少なく、買収先の経営状況がわからないということがあります。

直近のニコラ(NKLA)という会社がいい例で、SPACを利用し短期間で上場、一時3兆円を超える時価総額をつけました。

しかし、2020年9月に虚偽の広告を行った詐欺容疑がかけられ、創業者兼会長のトレバー・ミルトン氏が辞任するという事件がありました。

テスラの競合「ニコラ」に詐欺疑惑が浮上、GMとの提携直後に

テスラのライバルとして急浮上した、アリゾナ州本拠のEV(電気自動車)スタートアップ「ニコラ・モーター(Nikola Motor)」に詐欺疑惑が浮上した。空売り投資家集団のヒンデンブルグ・リサーチが9月10日、ニコラが虚偽の情報を発信している

このように、SPACで買収される企業は、通常のIPOのプロセスで必要な財務状況などの情報開示が十分になされないため、蓋を開けてみれば経営不振、詐欺会社だったなどというリスクを頭に入れておく必要があります。

こればかりは、我々のような一般投資家からは見えづらい部分なので、ある意味ガチャ性が強い投資とも言えるかもしれません。

あくまでキャッシュだけの空箱に期待を持って投資し続けることになるため、以下の材料だけで投資を判断する自身の嗅覚だけが頼みの綱になってきます。

- SPAC設立者の能力やスキル

- SPACがどんな企業を買収するのかというニュースや噂

SPAC上場のブームは続く?

ゴールドマンサックスは「2021年も引き続き、SPACのブームは続くだろう」という発言をしているので、しばらくはこの熱狂は止まることはなさそうです。

Goldman says the SPAC boom will continue and found a way to spot ones that may outperform

“We expect a high level of SPAC activity will continue into 2021,” said David Kostin, Goldman’s head of chief U.S. equity strategy.

さらにPayPalを創業し、Facebookを初期から支援、最近ではPalantirを上場させたピーター・ティールも、2021年もSPACでの上場ブームは続くだろうと予想しています。

ピーター・ティールの2021年予想、「SPACブームはまだ続く」

ウォールストリートで2020年に最も大きな話題となったのが、SPAC(特別買収目的会社)の上場ブームだ。特に自動運転やEV(電気自動車)などの分野のスタートアップにとって、SPAC上場は短期間で多額の資金を調達するまたとないチャンスとなって

ティール自身も、SPACで上場したルミナー・テクノロジーズ(LAZR)に出資し支援をしている立場でもあります。

最近では、インドネシア最大のECサイトの「Tokopedia」を自身の支援するSPACであるBridgetown Holdings(BTWN)を使って、買収を検討しているというニュースも出ました。

SPACがソフバンクG出資のトコペディアとの合併検討-関係者

香港の富豪、李沢楷(リチャード・リー)氏と資産家ピーター・ティール氏が支援するブランクチェック(白地小切手)会社のブリッジタウン・ホールディングスはインドネシアの電子商取引大手トコペディアとの合併の可能性を検討している。事情に詳しい関係者が明らかにした。

さらには、つい先日、あのソフトバンクグループが5億ドル以上を調達し、SPACを申請したというニュースが上がりました。

ソフトバンクGがSPACのIPO申請へ、5億ドル以上調達-関係者

ソフトバンクグループは同社初の特別買収目的会社(SPAC)の新規株式公開(IPO)を21日に申請することを計画している。関係者への取材で分かった。

ソフトバンクは、Softbank Vision Fundを通じて、世界中の有望ユニコーン企業に投資をしているため、どんな会社を買収するのか楽しみですね。

さいごに

というわけで、2020年は多くの企業がSPACでのIPOを成功させたことにより、影響力を持つファンドや投資家がSPACに注目し始めています。

これらニュースから分かるように、「IPO 2.0」として2021年もSPACブームは続きそうな勢いなので、SPACに関する情報は常にチェックしておいた方がいいかもしれません。

ちなみに、SPACに早めに手をつけておきたいという方は、日本の証券では取り扱いがないため、アメリカのFirstrade証券で口座開設しておくことをおすすめします。

Firstradeであれば、売買手数料が無料でSPACはもちろん、米国に上場している銘柄はほとんど買うことができるので、僕も愛用しています。

Firstradeの口座開設方法とは?【米国株が手数料無料!】

海外に移住すると、日本の証券口座は閉鎖されてしまいますよね。それでも、将来に向けた資産運用として、米国株に投資したい人は当然多いはず。今回は、そんな方に向け海外居住者でも利用できるFirstradeがどんな会社なのか、メリットとデメリットも含め、ユーザーである僕が口座開設の方法を解説していきます。

ますます盛り上がるSPAC市場に目が離せません!

人気記事Firstradeの口座開設方法とは?【米国株が手数料無料!】