【2023年版】仮想通貨の税金が優しい国トップ10【クリプトヘイブン】

CRYPTOS INVESTMENT LIFESTYLE TRAVEL

仮想通貨投資家「仮想通貨をガッツリ取引しているけど、日本の税制が厳しすぎるので海外への移住を考えている。どんな国が仮想通貨の税制に対してやさしいの?」

こんにちは、旅リーマンのZuminです。

そんな疑問を持つ方向けの記事です。

日本における仮想通貨の所得は雑所得に換算され、累進課税で最大55%。

世界でもかなり遅れた制度で、株やFXと違い損失の繰越もできないことから、不満の声が上がっています。

一方で、世界には仮想通貨に対して、税金ゼロを掲げる国は結構存在しています。

というわけで、今回は海外移住を考えている仮想通貨投資家向けに「クリプトヘイブン10カ国」をピックアップして紹介していきます。

[PR] 仮想通貨の納税申告書を瞬時に作成!

もくじ

- ドイツ

- スイス

- マルタ

- ポルトガル

- ドバイ

- シンガポール

- マレーシア

- エルサルバドル

- プエルトリコ

- ケイマン諸島

ドイツ

ドイツでは、ビットコインを含む仮想通貨は「資産」ではなく「個人のお金」という扱いになっています。

1年以上ガチホすることで、その後に売却・スワップしようが所得・キャピタルゲイン税が課されることがありません。

| 所得税 | 0%(1年以上の保有が必須) |

| キャピタルゲイン税 | 0%(1年以上の保有が必須) |

| 法人税 | 25%と5.5%の連帯付加税 |

というのも、ドイツの所得税法では資産の取得から売却までの期間が1年以上の場合、利益の全額が非課税と規定されているためです。

ただし、ドイツは完全に非課税というわけではなく、以下の場合は所得税の課税対象にあてはまります。

- 仮想通貨での支払い

- マイニングで得た報酬

- ステーキングで得た報酬

- 1年未満の売却で、600ユーロを超える利益

スイス

スイスは長年タックスヘイブンとして、多くの企業や人を惹きつけてきました。

仮想通貨においても先進的な取り組みで、「Crypto Valley(クリプトの谷)」という異名を獲得しています。

スイスの場合、仮想通貨は「お金」ではなく「個人の資産」という扱いになっています。

そのため、個人投資家の仮想通貨取引に対するキャピタルゲイン税はありません。

| 所得税 | 0.77〜11.50%の累進課税 |

| キャピタルゲイン税 | 0% |

| 法人税 | 全国平均14.9%(州によって異なる) |

ちなみに、スイスにおける個人投資家の定義は以下のとおり。

- 6ヶ月以上、対象の資産を保有している

- 仮想通貨での利益が所得の50%を超えていない

- 年間の総取引量が初期投資額の5倍を超えていない

- 借入をせず、自己資金で仮想通貨を購入していること

- デリバティブや先物はリスクヘッジとしての利用のみ

一方で、スイスも完全に課税がゼロというわけではなく、以下の場合は課税対象にあてはまります。

- マイニングによる報酬 → 所得税

- ステーキングによる報酬 → 所得税

- 専業デイトレーダー → 富裕税

マルタ

マルタは「ブロックチェーン島」とも呼ばれ、かつてBinanceが籍をおいたことで有名な国です。

マルタでは仮想通貨は「価値保存の手段」として認められています。

そのため、長期保有後の売却におけるキャピタルゲイン税はゼロとなっています。

| 所得税 | 0% |

| キャピタルゲイン税 | 0%(長期保有後の売却) |

| 法人税 | 0〜35%(デイトレーダーの場合) |

とはいえ、デイトレードのように短期で頻繁に取引が行われる場合は、最大35%の事業所得税を課される可能性があるので注意が必要です。

ポルトガル

ポルトガルは、世界で最も仮想通貨にやさしい国の1つとして有名で、Web3系の起業家がこぞって移住をしています。

というのも、2018年以降、個人投資家の持つ仮想通貨から生み出される利益はすべて非課税と明言されていたためです。

| 所得税 | 0% |

| キャピタルゲイン税 | 28% ※2024年4月度の納税申告より |

| 法人税 | 28〜35% |

また、ビジネスやプロのトレーダーとして取引や販売を行う場合は利益に対して28〜35%のキャピタルゲイン税がかかるという設定になっています。

個人とプロ(ビジネス)を分ける基準は以下のとおり。

- 取引の頻度(日単位 or 週単位 or 月単位)

- 金融資産の保有期間

- 取引に使用するプラットフォーム数

- 利益額

- メイン所得の出どころ

2022年までは無税ということで多くの投資家やWeb3企業家を呼び込んでいましたが、この税制の変更により、またクリプトの覇権国争いの勢力図が変わってくるかもしれません。

ドバイ

ドバイはアラブ首長国連邦の国の1つで、仮想通貨が合法かつ制限がないことで注目されています。

BinanceやBybitなどの大手取引所が本社をドバイに移したことで話題になりましたね。

というのも、ドバイでは法人税・所得税・キャピタルゲイン税すべてがゼロ。

さらにUAE当局への報告義務の問題もないため、世界で一番自由度が高いといえます。

| 所得税 | 0% |

| キャピタルゲイン税 | 0% |

| 法人税 | 0% |

唯一の問題は、ビザの取得・維持のためにフリーゾーンで法人を登記し、ライセンス料を毎年払う必要があるということ。

登記にはトータルで50,000AED(約200万円)近くのコストがかかってくるので、誰でも気軽に移住というわけには行かなそうです。

シンガポール

シンガポールは、Web3関連の起業家の移住が増えている国の1つ。

もともとシンガポールでは、資産のキャピタルゲインに対する課税はゼロなので、仮想通貨に対しても税金はかかりません。

さらに、仮想通貨は「無形資産」と見なされるため、取引においてのGST(消費税)もかかりません。

| 所得税 | 0〜22%(累進課税) |

| キャピタルゲイン税 | 0% |

| 法人税 | 17% |

とはいえ、シンガポールの金融庁にあたるMASは仮想通貨については厳しい姿勢。

デジタル資産ビジネスのハブとして強みをアピールする一方で、個人投資家による仮想通貨の投資には制限を課しています。

実際に、Binanceなどの大手取引所は利用が禁止されており、国が認可している取引所11社のみの利用を促しています。

よって、現状では法人としてWeb3関連のビジネス目的で移住する人は多いが、自由度がほしい個人投資家の移住にはあまり向かないという結論になります。

マレーシア

マレーシアはシンガポールのすぐ隣の国で、こちらも仮想通貨にやさしい国の1つ。

マレーシアでは仮想通貨は「資産」や「法定通貨」とみなしていないため、個人投資家の取引には非課税となっています。

| 所得税 | 0% |

| キャピタルゲイン税 | 0% |

| 法人税 | 24% |

ただし、マレーシアの国税にあたるIRBMは、仮想通貨取引は「定期的」もしくは「反復的」でない場合のみに非課税と明言しています。

つまり、デイトレーダーのように頻繁に取引する場合は、所得税の対象になります。

また、仮想通貨関連のビジネスを行う法人に対しても同様で、この場合は利益に対して所得税の対象になるとされています。

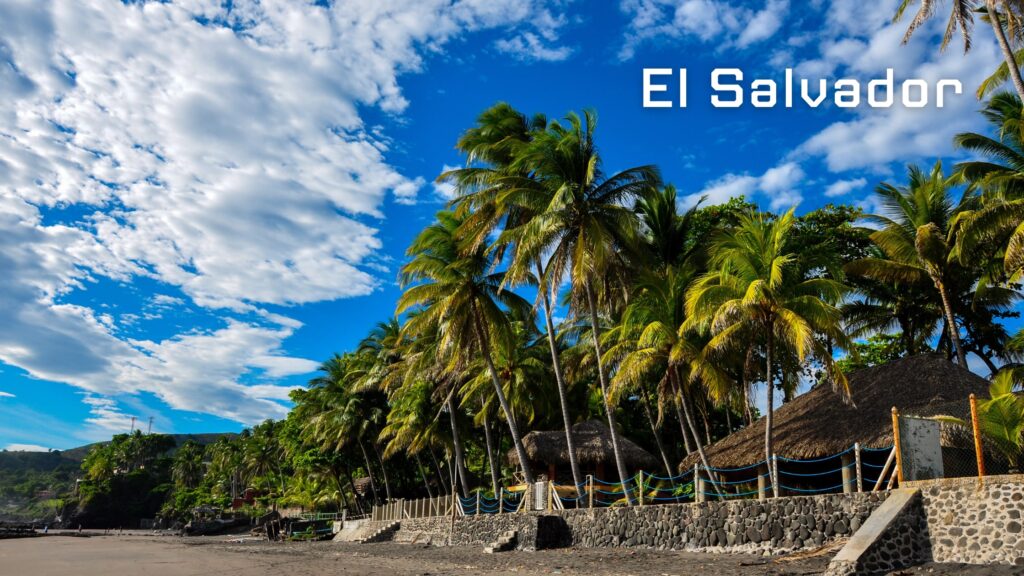

エルサルバドル

エルサルバドルは、世界で初めてビットコインを法定通貨にした国として有名です。

それにより、多くの投資家を呼び込む狙いがあるため、外国人投資家のビットコイン投資における課税を免除しています。

| 所得税 | 0%(外国人投資家のみ) |

| キャピタルゲイン税 | 0%(外国人投資家のみ) |

| 法人税 | 30% |

また、ビットコインが法定通貨というだけあって、多くのサービスや商品がビットコイン決済に対応しているという大きなメリットになるかもしれませんね。

現状、世界で唯一、仮想通貨で生活が成り立つ国といえるでしょう。

プエルトリコ

プエルトリコは米国の自治区という扱いですが、本国とは独自の税法を適用しているため、シリコンバレーの成功者の移住地として有名です。

仮想通貨に関しては、プエルトリコ滞在時(183日以上/年)に取得したデジタル資産に対するキャピタルゲイン税、所得税(利子、分配金含む)はゼロというルールが適用されています。

| 所得税 | 0% |

| キャピタルゲイン税 | 0% |

| 法人税 | 18.5% |

つまり、仮想通貨をいつ購入したかということが非常に重要となってきます。

実質、米国内の一部でありながら税制上の大きなメリットがあるため、特にアメリカからの移住者は増えつづけるでしょう。

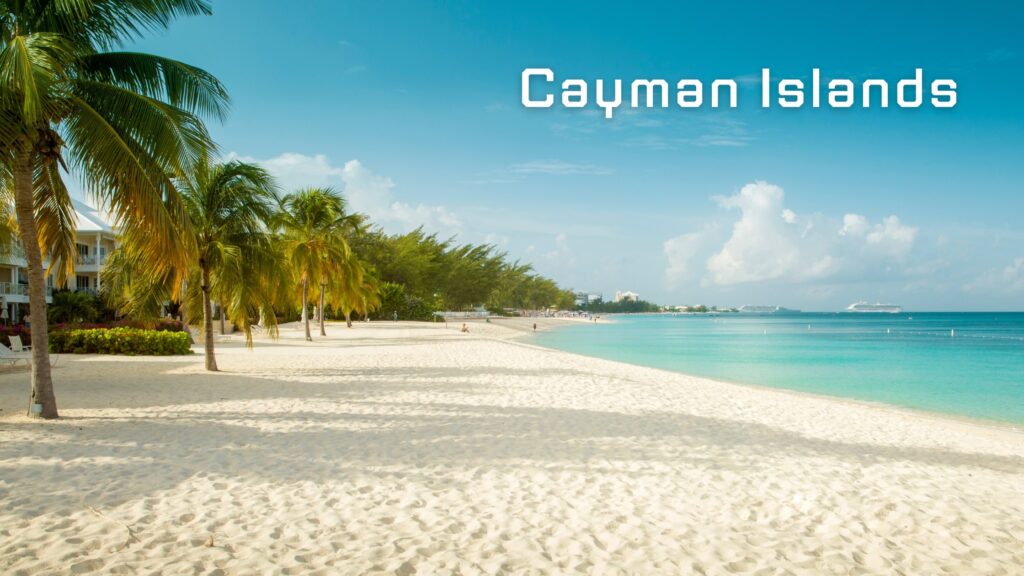

ケイマン諸島

ケイマン諸島といえば、法人税がかからないため、大企業や億万長者のタックスヘイブンとして有名です。

そのため、仮想通貨においても変わらず非課税の恩恵を受けることができます。

ケイマン諸島の居住者であったとしても、所得税・キャピタルゲイン税もかかりません。

| 所得税 | 0% |

| キャピタルゲイン税 | 0% |

| 法人税 | 0% |

代わりにケイマン諸島では世界の大富豪を誘致し、経済の活性化を図ることで、GST(消費税)から税収を得ているということになります。

ただし、ビザの取得にかなりのコストがかかり、生活費も高額なことから、一般人の移住にはハードルが高い国といえるでしょう。

さいごに

世界に視野を広げてみると、仮想通貨の課税に対してやさしい国がたくさんあります。

こういったクリプトヘイブン国に戦略的に移住して、Web3で起業もしくは、個人投資家として活動する選択肢も持っておきたいですね。

※2022年執筆時点でのリストで、課税制度は今後変更になる可能性があります。ご自身で十分リサーチの上、移住を計画するようにしてくださいね。

[PR] 仮想通貨の納税申告書を瞬時に作成!

人気記事【非居住者向け】海外在住者が仮想通貨を購入できる取引所とは?